仮想通貨ローンとは?|クリプトローン完全ガイド

仮想通貨を売らずに、手元の資産を活かして資金を調達したい。そんなニーズに応えるのが「クリプトローン(仮想通貨担保ローン)」です。保有中のビットコインやイーサリアムを担保にして、ステーブルコインや法定通貨を借りられるサービスが、近年急速に拡大しています。

本記事では、短期借入に適した「Binance」や「Nexo」、そして中長期の運用に強みを持つ業界大手の「EquitiesFirst」という3つの注目プラットフォームを徹底比較。サービスの違いや金利・条件、利用シーンに応じた選び方を詳しくご紹介します。

また、EFはISJとの提携により日本語での相談・詳細サポートが可能です。仮想通貨を活かした資金調達・資産運用計画を検討している方は、お気軽にお問合せ下さい

目次

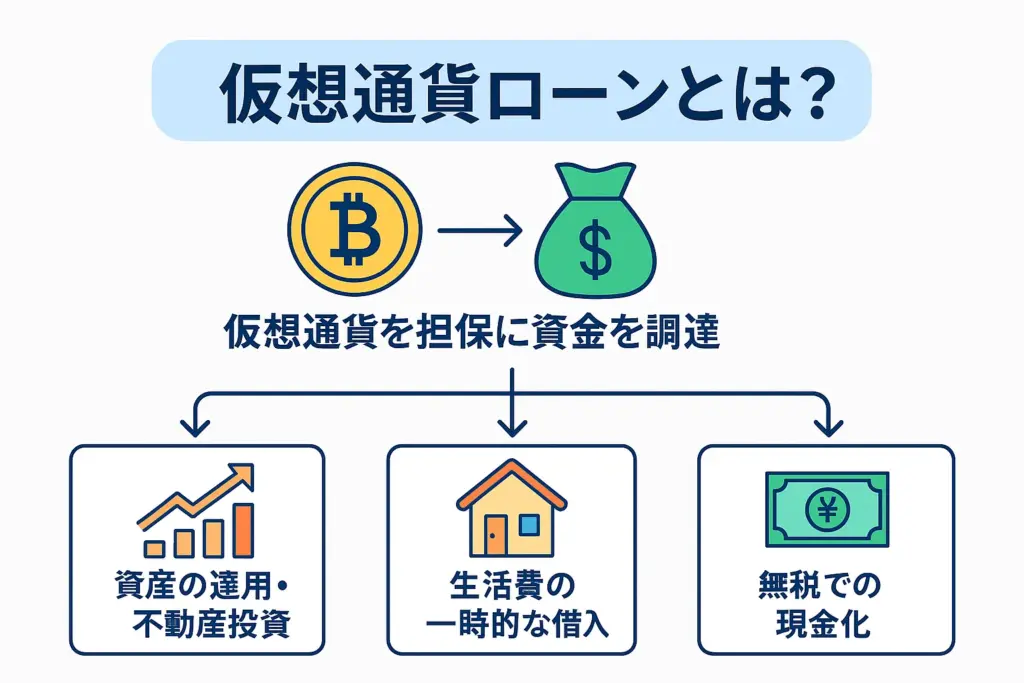

仮想通貨ローンとは?基本の仕組みと特徴

仮想通貨ローン(クリプトローン)は、保有している仮想通貨を担保として預け入れることで、現金やステーブルコイン(USDTなど)を借り入れる仕組みです。

ローン期間中は担保資産がロックされますが、売却せずに資金を確保できるという点が最大の特徴です。

特に注目されているのは、以下のような点です:

仮想通貨を売らずに現金化できる

資産の価格上昇(キャピタルゲイン)を維持しながら資金活用できる

借入金には通常課税されず、合法的に非課税で資金を引き出せる手段としても利用されている

このように仮想通貨ローンは、単なる「つなぎ資金」ではなく、戦略的な資産運用の手段として多くの投資家に活用されています。

仮想通貨ローンを提供している会社、プラットフォームの比較はこちらから

目的別・金利・LTV・契約期間・サポート体制などを、大手3社に絞り、わかりやすく一覧表で比較しています。ご自身の目的に合った有利なサービスを探している方は、ぜひ下記のページをご覧ください。

どんな人に向いている?目的別の利用ケース

ここでは、仮想通貨ローン(クリプトローン)を利用する主な目的、ケースをご紹介いたします。

ケース①:仮想通貨を担保に、海外での不動産購入と賃貸運用

ある投資家の例では、4BTCを担保にして約25万ドル相当のUSDTを借り入れ、タイのパタヤでコンドミニアムを購入しました。物件は外国人向けの賃貸に出され、家賃収入がローン金利を上回る運用に成功。結果として、

- 仮想通貨はそのまま保有(価格上昇の恩恵も維持)

- 不動産という実物資産も保有(不動産の価格上昇の恩恵も維持)

- 家賃収益でローン返済をカバーしつつ、インカムゲインから純資産を増加

という、ダブル資産形成ならぬ、トリプル資産形成を実現する事に成功

ケース②:仮想通貨を無税で現金化する目的

仮想通貨の価格が高値圏にあるが、税金を払ってまで売却するのは避けたい——

そんな方にとって、仮想通貨ローンは合法的に無税で資金を調達する有力な手段です。

実際、日本を含む多くの国において、仮想通貨を担保にした借入は非課税とされており、イメージとしては下記のような流れとなります:

- 4BTCを担保に、25万ドル相当のUSDTを借入(LTV70%想定)

- USDTは指定のウォレットに送金され、そこから日本の銀行口座や海外口座へ換金・出金

- 税務処理は不要、確定申告上も売却ではなく借入として扱われるため非課税

この戦略の利点は、単に税金を避けられることだけではありません。

✅ 資金調達後の戦略的選択肢

仮にBTCが今後値上がりした場合、ローンを返済することで資産価値が上がったBTCを取り戻すことが可能。一方、BTCが下落した場合は、ノンリコース契約で担保放棄=損切りして終了という判断も取れます。

仮想通貨を売却して税金を払っても、手元に残る金額はLTV差を考慮すると大きく変わらないこともあります。ですが、最初から税金処理に頭を悩ませることなく、借入によってシンプルに現金化する選択肢としてもメリットは大きく、又担保放棄を考えながらも途中で仮想通貨の大きな動きが出た場合に急遽戦略を変更し、利益の出ている仮想通貨を買い戻せる保険にもなります。

ケース③:生活費・一時的な現金ニーズのカバー

仮想通貨の将来性を信じて保有し続けたいが、当面の資金が必要な場合——

そのような短期ニーズにも、クリプトローンは活用できます。

- 売らずに現金を得ることで、ポジションを維持

- 市場の回復を待ちながら生活資金を確保できる

- ノンリコース型なら、最悪担保放棄で終了=リスク限定

仮想通貨ローンを利用するメリット

仮想通貨ローンは、単なる「現金調達手段」にとどまらず、資産運用や税務戦略の面でも高い柔軟性とメリットを持つ金融ツールです。ここでは、特に資産保有層や運用を意識する方にとっての利点を中心に紹介します。

1. 売却せずに現金化できる

仮想通貨を売却せずに、そのままの状態で資金を調達できるのは、最大の魅力です。売却による税金リスクや再購入のタイミング損失を避け、ポジションを保持したまま流動性を確保できます。

2. 非課税で現金調達できる

日本をはじめ多くの国で、仮想通貨ローンによる借入は非課税とされています。資産を動かすたびに課税される仮想通貨の世界において、税務処理なしで現金化できる合法的な手段として注目されています。

3. 資産保全+流動性の両立

担保として預けた仮想通貨は、価格が上昇すればそのまま含み益として維持できます。将来の値上がりが見込まれる場合でも、ローンを返済して再取得することで、戦略的な資産保全が可能です。

4. ノンリコース型でリスク限定(サービスによる)

EquitiesFirstのようなノンリコース契約では、返済不能になった場合でも担保放棄で契約終了となり、それ以上の債務が残らないというリスク管理上の大きなメリットがあります。

5. 資金の使途が自由

借りた資金は、不動産投資、法人運営、設備投資、生活費、一時的なキャッシュニーズなど、資金使途の制限が一切ありません。これは、銀行融資や資産売却では得られない柔軟性です。

これらの特性により、仮想通貨ローンは「ただの借金」ではなく、資産を守りながら活かすための戦略的ツールとして、多くの富裕層・グローバル投資家に支持されています。

仮想通貨ローンのリスクと注意点

仮想通貨ローンは魅力的な資金調達手段ですが、リスクや注意点を正しく理解しておくことが重要です。以下では、利用前に押さえておくべきポイントを整理します。

✅ 担保資産が強制清算されるリスク(LTV管理)

仮想通貨ローンでは、担保となる通貨の価値が下落し、LTV(ローン・トゥ・バリュー)が契約上限を超えた場合、自動的に担保が清算される仕組みがあります。価格のボラティリティが高い仮想通貨においては、このリスクは無視できません。

✅ ノンリコースでない場合、返済義務が残る

BinanceやNexoなど一部のサービスでは、返済不能になっても契約上の債務が残る可能性があります。リスクを限定したい場合は、ノンリコース契約の有無を必ず確認する必要があります。

✅ 利率と条件の違いに注意

金利はサービスごとに大きく異なり、利用条件も複雑です。特に「0%金利」などをうたうプランでは、返済条件や手数料に注意が必要です。事前に利率の固定・変動やLTV条件を確認しましょう。

✅ サービス破綻・詐欺のリスク

過去には、Celsius NetworkやBlockFiのように仮想通貨ローンサービスが破綻し、顧客資産の返還が困難になった事例も存在します。運営会社の信頼性やライセンスの有無を確認することが不可欠です。

仮想通貨ローンはあくまで「金融契約」であり、リターンの裏にはリスクが存在することを理解し、信頼できるサービスを選定することが成功への鍵です。

仮想通貨ローンに関するよくある誤解とその真実

仮想通貨ローンはまだ新しい仕組みのため、正しく理解されていない点も多くあります。ここでは、初心者が持ちやすい「よくある誤解」を取り上げ、その本質をわかりやすく解説します。

✅ 誤解1:「仮想通貨ローンは借金=リスクが高い」

たしかにローンは「借金」ですが、仮想通貨ローンの多くは担保型であり、ノンリコース契約を選べば返済不能時でも借金が残らない設計が可能です。これは一般的な消費者ローンとは大きく異なります。

✅ 誤解2:「仮想通貨を売った方が手元に多く残るのでは?」

一見すると売却の方が効率的に見えますが、売却には多額の税金がかかる可能性があります。LTVの分目減りはしますので、比較すると大きな差はないかもしれませんが、売却時の税金のプロセスで悩む必要がない分、精神的にも楽に現金化できます。又仮想通貨が予想に反して、暴騰した場合に買い戻せるため、機会損失を防ぐ保険にもなるという点でメリットは大きくなります。

✅ 誤解3:「資金の使い道が限られているのでは?」

仮想通貨ローンは資金使途の制限がありません。海外不動産の購入、法人資金の調達、生活費の確保など、銀行融資では難しい目的にも柔軟に対応できます。

✅ 誤解4:「価格が下がったら大きな損をするのでは?」

担保となる仮想通貨の価格が大きく下がると、強制清算されるリスクはあります。ただし、EquitiesFirstのようなノンリコース型であれば、それ以上の責任を負う必要はなく、損失も限定的です。

✅ 誤解5:「海外のサービスで、使い方が難しそう」

たしかに海外拠点のサービスは多いですが、UIが日本語で直感的に使えるサービスも多く、又本格的に仮想通貨を長期運用する場合は、弊社(ISJ)提携のEquityFirstで日本語での事前相談やサポートが可能です。専門知識がなくても、条件に合えばスムーズに利用できる体制が整っています。

仮想通貨ローンに関するよくある質問

担保に入れた仮想通貨が暴落した場合はどうなりますか?

BinanceやNexoなどの一般的なサービスでは、担保価値が一定以下になると強制的に自動清算される仕組みが多いです。一方でEquityFirstでは、ノンリコース契約のため、担保を手放すことで返済義務を終了させることが可能です。つまり、想定外の暴落があった場合でも、借金だけが残るという事ことはありません。

審査は厳しいですか?誰でも利用できますか?

BinanceやNexoでは、アカウントを持っていれば基本的に誰でも利用可能です。

EquityFirstの場合は、一定以上の資産をお持ちの方(4BTC数枚以上)に限定されますが、その分金利や条件が圧倒的に優遇されます。申請方法はEquityFirstもシンプルにお申込み頂けます。KYC→お申込み→契約書署名→仮想通貨移管

と1-2週間内に完了します。

日本語で手続きできますか?

BinanceやNEXOは日本語UIがあり、画面の言語は切り替えられますが、直接の日本語サポートはありません。但し、UIは非常に使い勝手が良いため、直感的に操作のみで気軽にローン機能を利用できる利点もあります。

一方、EquityFirstの公式窓口は英語対応ですが、クリプトローンのアジア担当(日本人担当者)も在籍しています。ISJ経由でのお問い合わせはEquityFirstの日本人担当者と直接日本語でのご相談・申し込みを行う流れになっており、最初から最後まで日本人によるサポートが付きます。ご不明点は事前にLINEやメールでクリアにしながら進められますので、英語が苦手な方でも安心して利用できる体制になっています。

仮想通貨ローンを利用した場合、日本での税務上の取り扱いはどうなりますか?

日本において、仮想通貨ローンの利用に関する税務上の取り扱いは以下の通りです:

- 借入時: 仮想通貨を担保にして資金を借り入れる行為自体は、通常、課税対象とはなりません。

- 返済時: 返済に伴い、担保としていた仮想通貨を売却する場合、その売却による利益は「雑所得」として所得税の課税対象となります。

- 利息収入: 仮想通貨を貸し出して利息を得た場合、その利息収入も「雑所得」として課税対象となります。

この仮想通貨ローンは、お持ちの仮想通貨を担保にUSDTなどの資産を調達する「借入」に該当するため、課税対象とはなりません。

仮想通貨ローンの利用における主なセキュリティリスクはありますか?

BINANCEやNEXOなどのプラットフォームで仮想通貨ローンを利用する際には、以下のようなセキュリティリスクに注意が必要です:

- プラットフォームの破綻リスク: Celsius Networkのように、仮想通貨レンディングプラットフォームが経営破綻するケースがあり、預けた資産が返還されないリスクがあります。

- ハッキングや不正アクセス: 仮想通貨を保管するウォレットや取引所がハッキングされ、資産が盗まれる可能性があります。

- スマートコントラクトの脆弱性: DeFi(分散型金融)プラットフォームでは、スマートコントラクトのバグや脆弱性を突いた攻撃が行われることがあります。

- 詐欺やスキャム: 高利回りを謳う詐欺的なプロジェクトや、突然資金を持ち逃げする「ラグプル」と呼ばれる詐欺も存在します。

EquityFirstの場合は、ローン契約を結んだ際にこちら側が指定したウォレットに資金を送金してもらえるため、信頼するプラットフォームのウォレットを指定する事も、プライベートウォレットを利用する事も可能です。ご自身でコントロールが可能なため、上記のようなリスクは比較的低いと言えると思います。

仮想通貨ローンを始めるには?

仮想通貨ローンの利用は、想像以上にシンプルです。とはいえ、初めての方には「何から始めればいいのか」「自分が使えるのか」が気になるところ。ここでは、利用開始までの基本的な流れをご紹介します。

✅ ステップ1:担保にできる仮想通貨を確認

まず、手元にある仮想通貨(BTC、ETH、USDTなど)が、ローンプラットフォームで担保資産として受け入れ可能かを確認します。サービスによって対応通貨や最低担保額が異なるため、最初のチェックが大切です。

✅ ステップ2:利用目的と期間を明確にする

短期での資金確保か、長期の資産運用か、目的によって選ぶべきサービスが変わります。たとえば不動産購入や法人運用であれば、低金利・長期契約が可能な金融機関型ローンが向いています。

✅ ステップ3:条件に合うサービスを選ぶ

代表的なサービスには、Binance(短期向け)、Nexo(柔軟対応)、EquitiesFirst(長期・資産保全向け)などがあります。

どれが最適か迷う場合は、以下の無料相談窓口からご自身の状況に合った選択肢を知ることができます。

✅ ステップ4:事前相談で条件を確認(日本語対応)

ISJでは、EquitiesFirstと提携し、日本語での事前相談・条件確認・資料提供をすべて無料で行っています。適合性を満たせば、実際の申請まで日本語でサポート可能です。

おすすめの仮想通貨ローンサービスを比較したい方へ

ここまでで仮想通貨ローンの仕組みや活用方法が理解できた方は、次に「どのサービスを選べばよいか」が気になると思います。

ISJでは、短期向けのBinanceやNexo、そして長期・低金利・日本語対応で高い評価を受けているEquitiesFirstなど、特徴の異なる主要大手3社を比較したガイドを公開しています。

金利・LTV・契約期間・サポート体制などをわかりやすく一覧表で比較していますので、ご自身の目的に合ったサービスを見つけたい方は、ぜひ下記のページをご覧ください。

まとめ: 仮想通貨ローンは[保有しながら活かす] 新しい資産戦略

仮想通貨ローンは、単なる一時的な現金調達手段ではなく、資産を売らずに活かすという新しい戦略として、多くの投資家や資産保有者から注目されています。

税金や相場の影響を受けずに現金化し、その資金を海外不動産購入や法人資金、安定運用に転用することも可能です。

特に、EquitiesFirstのようなノンリコース型・長期固定金利・日本語対応のサービスを選べば、より安全かつ柔軟に資金戦略を組み立てることができます。

まずは、担保となる仮想通貨を確認し、目的と期間を明確にするところから始めてみてください。

その上で「自分にとって最適なローンがあるか?」を知るために、無料相談での事前ヒアリングをご活用ください。

👇 比較・相談はこちらから:

関連記事